プライベートプレイスメント

新しい資金調達 特定投資家プライベートプレイスメントとは

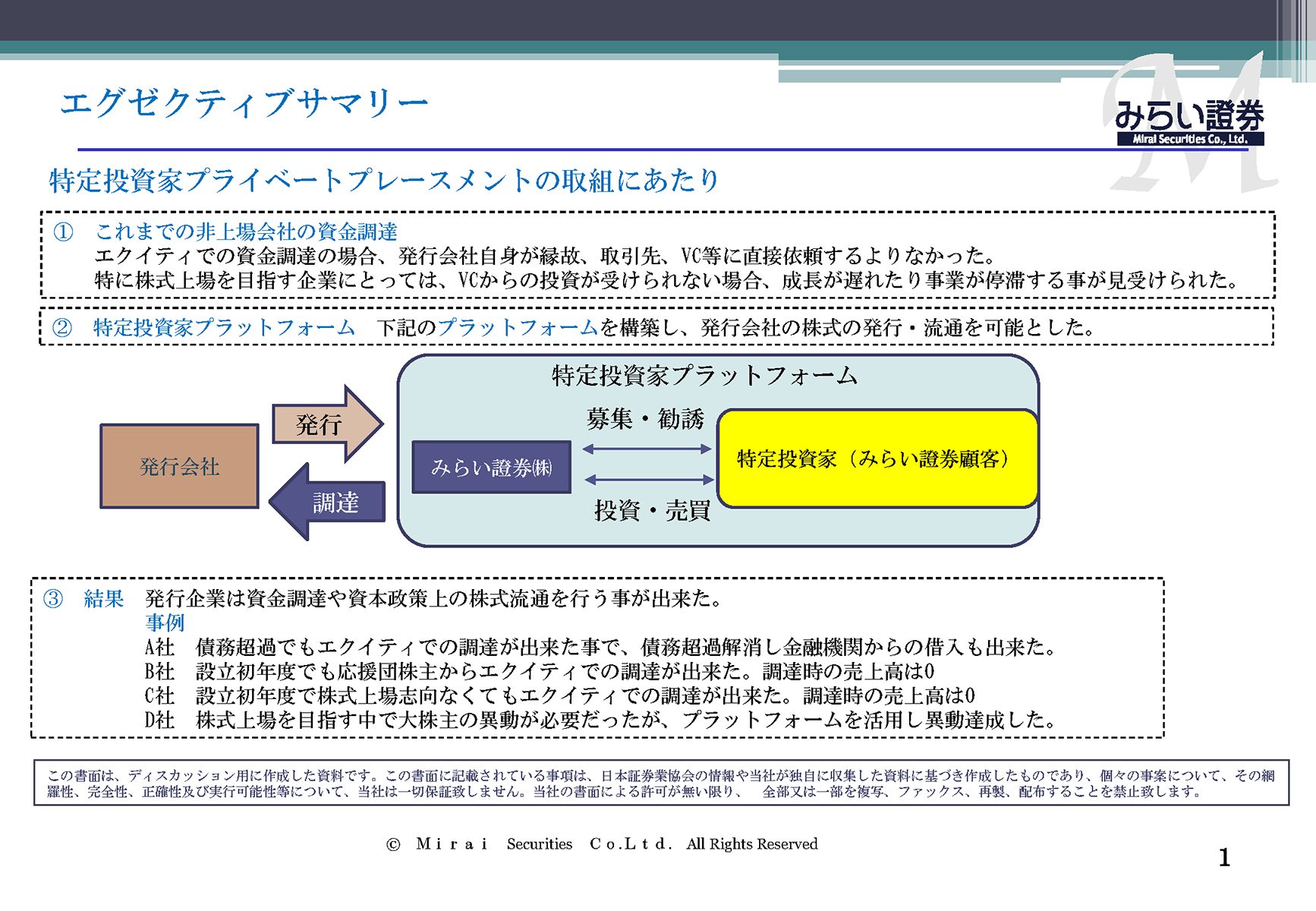

2022年7月の規制緩和により、スタートアップの未上場株を、証券会社の特定投資家プライベートプレイスメントで発行して、資金調達をすることが可能となりました。

従来スタートアップが個別に投資家に直接依頼するしかなかった、株式での資金調達の可能性が大きく広がります!

スタートアップの資金調達と言えば、エンジェル投資家やベンチャーキャピタルからの投資をイメージされるかと思います。しかし、そのために数多くの投資家に、個別に事業計画をなんども繰り返し説明する、そんな苦労をされた方も多いのではないでしょうか。

しかし、2022年7月の規制緩和により、証券会社が特定投資家*を対象としたプライベートプレイスメント*(私募)で、スタートアップが未上場株を発行して、資金調達することが可能となりました。

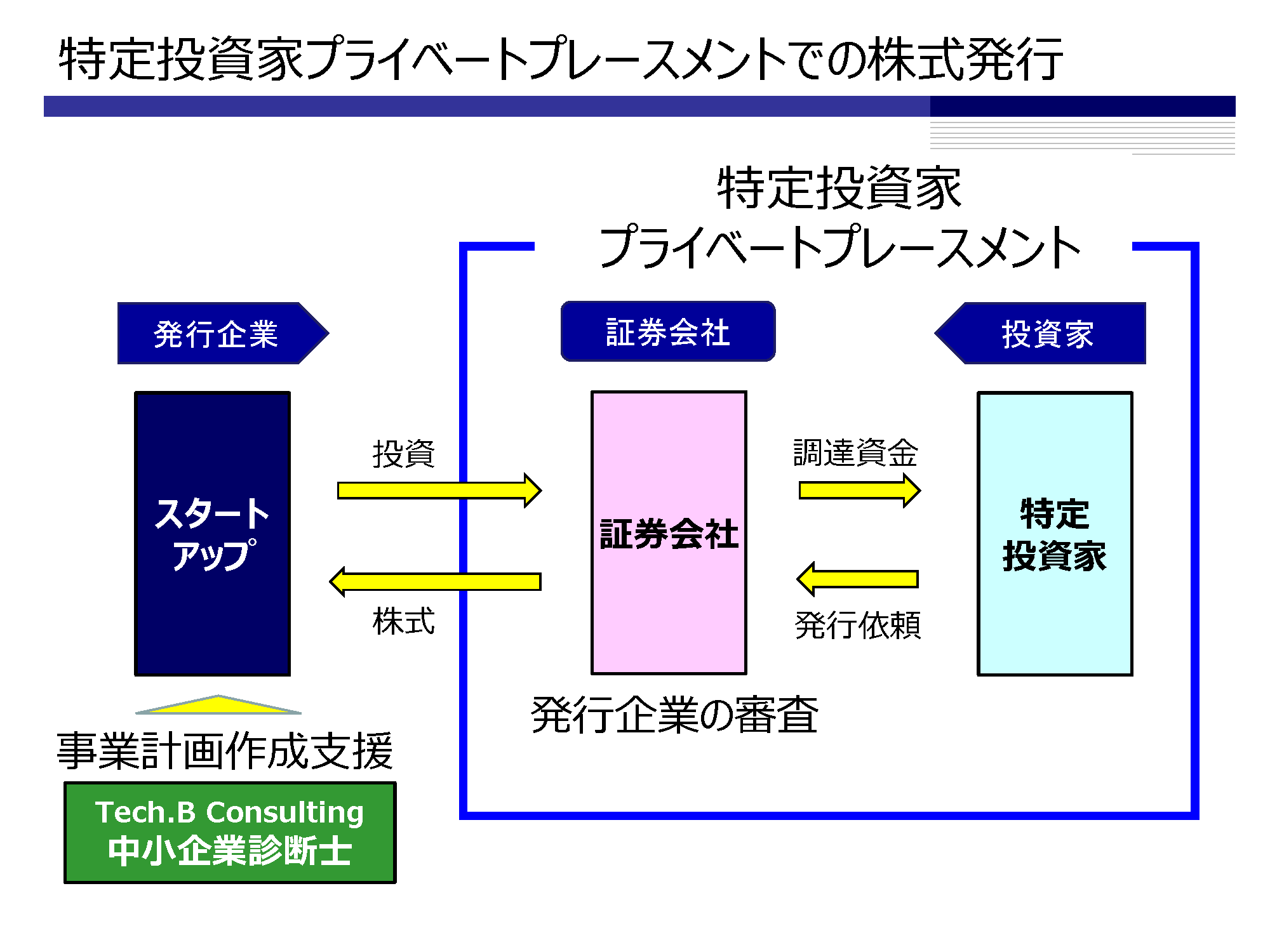

この新しい資金調達では、証券会社に発行を依頼することで、従来は投資家への相対での個別説明が必要だった資金調達が、証券会社を介して多数の特定投資家へ向けて一括で行うことが可能になります。

*特定投資家:一定の資産要件や金融・コンサルティングの業務経験を持つプロ投資家。今回の規制緩和で、その要件が拡大された。上場企業などの法人も対象となる。

*プライベートプレイスメント:日本語では「私募」。誰でもが株式を購入可能な公募に対して、購入可能な投資家を限定して募集する形態。特定投資家プライベートプレイスメントでは、購入は特定投資家に限定されており、一般の投資家は購入できない。

従来のエンジェル投資家やベンチャーキャピタルへの直接の投資依頼は、全て1対1の相対依頼であり、多数のライバルがいる中で自分を売り込むという、スタートアップ側には負荷が高いものでした。

しかし、特定投資家プライベートプレイスメントでは、証券会社1社に対して事業計画を説明し、発行審査に必要な資料を提出することで、証券会社に投資家を募集してもらえることがメリットになります。証券会社が自社審査を通ったスタートアップへの投資機会を、客観的に投資家に説明する形になるので、投資家への信頼性がますメリットもあります。

ただし、証券会社が間に入るわけですから、スタートアップとしては、スタートアップへの理解が深く、特定投資家を広く顧客に持つ証券会社を選択することが重要となります。

この制度は2022年7月にスタートしたばかりですので、現在は従来から未上場株式を積極的に扱ってきたみらい證券(株)や、投資型クラウドファンディングのFundinno社が、この特定投資家プライベートプレイスメントに先行して取り組んでおり、大手証券会社も徐々に力を入れてきています。

また発行審査に必要な事業計画書などの資料も、各証券会社で検討・改善を重ねていく形になります。Tech.B Consultingでは、みらい證券(株)とこうした必要な資料の情報共有を進めており、特定投資家プライベートプレイスメントでの事業計画書作成など、資金調達のサポートを行っていきます。